입력2024.07.28. 오전 6:06

고가 브랜드 소비의 큰 손 중국인 경기 침체로 지갑 열지 않아

루이뷔통·오메가·구찌·버버리 등 중국 매출 14~25% 급락

경기 침체에 따른 소비 심리의 약화, 공동부유 강조가 주요인

마크 제이콥스·베르사체·버버리 등 ‘눈물의 반값떨이’ 행사

글로벌 고가 브랜드(luxury Brand)들이 올들어 ‘로또’로 불리던 중국 시장에서 몸살을 앓고 있다. 부동산 위기, 미·중 무역갈등 심화, 청년실업 급증 등 국내외적으로 악재만 쌓여 경제 침체의 골이 깊어지면서 고급 브랜드 소비의 ‘큰 손’ 중국인들이 지갑을 닫고 있기 때문이다.

루이뷔통·디올·티파니앤코 등 고급 브랜드를 보유한 프랑스 루이뷔통모에헤네시(LVMH)그룹이 중국 소비 둔화의 직격탄을 맞아 올해 2분기 실적이 시장 예상치를 크게 밑돌았다고 영국 파이낸셜타임스(FT)가 지난 24일 보도했다.

루이뷔통그룹은 2분기 매출(기업 인수·매각·환율변동 등의 영향을 제외한 유기적 기준)이 지난해 같은 기간보다 1% 증가한 209억 8000만 유로(약 31조 5000억원)에 기록했다고 밝혔다. 1분기 매출 증가율보다도 낮고 시장 예상치(매출 3% 증가)에는 훨씬 못 미쳤다.

최대 소비 시장인 중국에서 내수 부진으로 고급 브랜드 수요가 대폭 줄면서 일본 제외한 아시아·태평양 지역의 매출은 전년보다 14% 급락했다. FT는 “부유한 중국 쇼핑객들이 해외에서 고가 브랜드를 구입하고 있다”며 “일본을 선호해 일본 지역 매출은 57% 급증했다”고 전했다. 엔화 약세를 활용해 일본여행도 하면서 고급 브랜드를 구입하고 있다는 얘기다.

이탈리아 고급 브랜드 구찌·입생로랑의 모회사 케링그룹도 올해 2분기 매출이 전년보다 11% 감소한 45억 유로였다고 이날 공개했다. 이는 애널리스트 전망치인 9% 감소를 밑도는 수치다. 이로써 케링 그룹은 올해 하반기 영업이익이 최대 30%까지 감소할 것이라고 예상했다. 상반기 영업이익은 전년보다 42% 감소한 15억 8000만 유로로 집계됐다.

구찌의 2분기 매출은 아·태지역에서의 지속적인 수요 감소로 전년보다 19% 줄었다. 구찌는 케링그룹 매출의 절반, 영업이익의 3분 2를 차지하는 노른자위 브랜드다. 중국 매출이 25%나 감소한 게 치명타로 작용했다. 이 때문에 케링 그룹의 아·태 전체 매출이 일본에서의 매출 증가에도 2분기 25% 감소했다.

오메가·블랑팡 등 고가 시계 브랜드를 보유한 스위스 스와치그룹의 실적도 나쁘기는 마찬가지다. 스와치그룹의 상반기 영업이익은 1억 4700만 스위스프랑(약 2307억 1000만원)으로 전년(4억 9800만 스위스프랑)보다 70.5%나 곤두박질쳤다. 매출 역시 14.3% 감소한 34억 4500만 스위스프랑이라고 블룸버그통신이 전했다. 중국 소비자들이 고급 브랜드 구매를 줄인 여파가 실적에 그대로 반영된 것이다.

닉 하이에크 스와치그룹 최고경영자(CEO)는 “(실적 악화의) 가장 큰 영향은 중국”이라며 “생산량은 20% 이상 줄였다”고 말했다. 루카 솔카 번스타인 애널리스트는 “(스와치그룹 실적이) 정말 나쁘다”며 “스와치그룹의 오메가는 경쟁 브랜드인 롤렉스의 소매 모델 공급 증가로 인해 타격을 입었다”고 지적했다.

영국 고급 패션 브랜드 버버리는 실적 부진으로 CEO를 경질하는 강수를 뒀다. 1분기 매출은 전년보다 21% 줄어든 4억 5800만 파운드(약 8173억 7000만원)였다. 유럽·중동·인도·아프리카에서 16%, 중국에서 21%, 아시아·태평양과 미주에서 23% 감소하며 대부분의 지역에서 매출 둔화의 쓴맛을 봤다.

버버리는 경기 침체가 계속될 경우 상반기에는 영업손실을 낼 수 있다고 우려하며 배당금 지급을 중단하고 조나단 아케로이드 CEO가 경질했다. 이전에 미국의 고가 패션 브랜드 마이클 코어스와 코치 등을 이끈 경력이 있는 조슈아 슐먼이 버버리의 CEO를 맡는다.

독일 고급 패션 브랜드 휴고 보스도 올해 매출 전망을 하향 조정했다. 올해 2분기 매출이 1% 감소해 10억 2000만 유로에 그쳐 올해 전체 매출 전망을 42억~43억 5000만 유로로 이전 전망치보다 1억 유로 낮춰 잡았다.

바쉐론 콘스탄틴·카르티에·반 클리프 앤 아펠 등을 소유한 스위스 리치몬드그룹은 지난 1분기 매출이 52억 7000만 유로로 전년보다 1%가량 소폭 감소했다. 모든 지역에서 매출이 증가했으나 중국·홍콩·마카오에서의 급격한 매출 감소로 인해 주춤했다. 중국·홍콩·마카오의 1분기 매출은 27% 급감했다.

중국의 고가 브랜드 소비가 급격히 줄어든 것은 정부가 ‘공동부유’(共同富裕·다같이 잘 살자) 정책을 추진하며 사치·배금주의를 배격하고 있는 탓이다. 중국의 사정 당·정기관인 중앙기율검사위원회·국가감찰위원회는 지난 2월 “배금론, 서방추종론 등 잘못된 사상을 타파하고 쾌락주의와 사치 풍조를 바로잡아야 한다”고 캠페인을 벌였다.

미국 마케팅 컨설팅 업체인 올리버와이먼의 케네스 차우(Kenneth Chow) 수석 컨설턴트는 "중국 정부가 공동부유를 추진하면서 배금주의를 부끄러워하는 바람에 소비 심리가 얼어붙고 있다"고 지적했다.

중국 엘리트 계층이 소득 급감으로 ‘소비 다운그레이드’를 택한 것도 고급 브랜드 판매 감소에 한몫하고 있다. 시진핑(習近平) 국가주석 지시로 2022년 7월 금융기관 임직원의 고연봉을 제한하자 대다수 금융 엘리트의 연봉이 30%가량 쪼그라들었다.

이 와중에 부동산 시장 침체가 장기화되면서 중국 중산층들의 자산이 감소한 것도 지갑을 열지 못하는 이유다. 사정이 이렇다 보니 중국인들은 고가 브랜드를 사더라도 엔화 약세를 활용해 일본에서 구매하고 있는 실정이다.

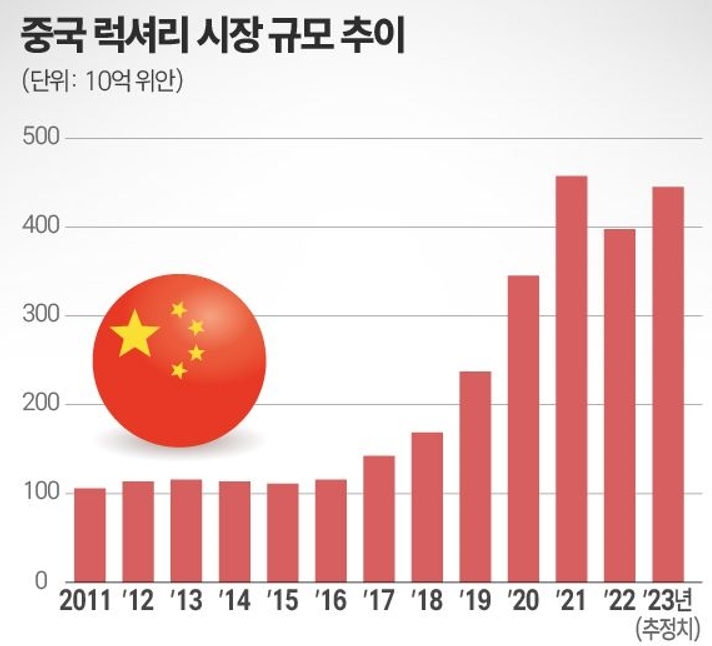

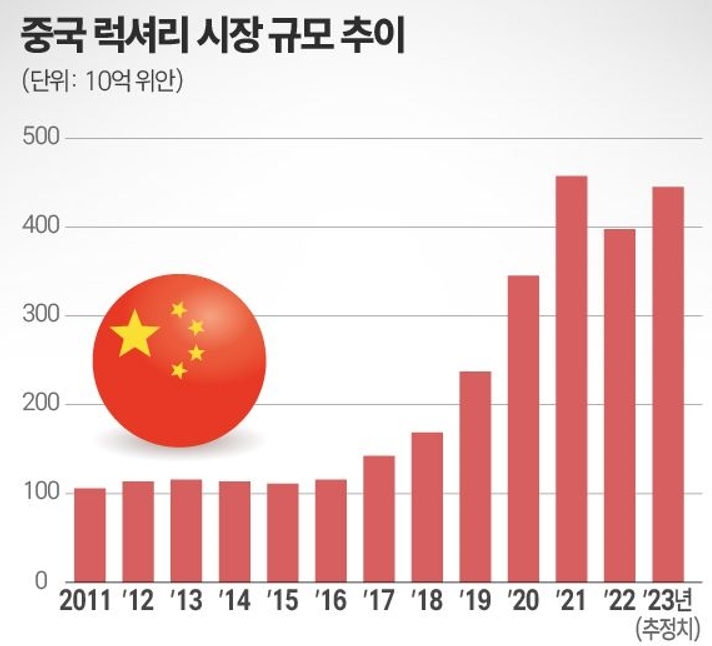

얼마 전까지만 해도 중국은 고급 브랜드 업계의 큰손이자 핵심 시장이었다. 글로벌 컨설팅 기업인 베인앤컴퍼니에 따르면 2017년부터 2021년 사이 중국의 고가 브랜드 시장 규모는 3배 증가했다.

해마다 중국 시장에서 매출이 급증하는데 흥분한 글로벌 고급 브랜드 기업들은 잇따라 중국 e커머스(전자상거래) 사이트에 가입하며 영향력 확대에 나섰다. FT에 따르면 2020년 10월까지 모두 200개의 브랜드가 중국 알리바바그룹 산하 e커머스 플랫폼인 톈먀오(天猫·Tmall)에 가입했다.

이에 힘입어 글로벌 고급 브랜드들은 재고를 늘렸고, 매출을 늘리기 위해 톈먀오·징둥(京東)닷컴 등 e커머스 플랫폼에서도 판매를 시작했다. 게다가 유럽·미국 등에서의 손실을 한꺼번에 벌충하기 위해 중국 내 판매가격을 올렸다.

중국 시장은 2022년 코로나19 팬데믹(전염병의 대유행)으로 주춤했다가 2023년 봉쇄령이 해제되면서 반등했다. 글로벌 컨설팅 회사 OC&C의 베로니카 왕 파트너는 “중국 소비자들은 코로나19 당시 어디에도 갈 수 없었기 때문에 아무리 가격이 비싸더라도 중국 내에서 쇼핑했다”고 설명했다.

반등은 오래 가지 못했다. 팬데믹 기간 억눌렸던 보복소비가 중국의 경기 침체와 봉쇄령 해제가 맞물리며 급속히 사그라든 탓이다. 미 경제매체 비즈니스인사이더는 “중국의 부동산 위기, 지정학적 불안정, 주식시장 변동성 등이 소비 감소로 이어졌다”며 “더욱이 엔저(엔화 약세) 현상이 이어지면서 그나마 소비하던 중국인들은 일본으로 가는 추세”라고 분석했다.

베인앤컴퍼니는 코로나19 팬데믹 이후 빠르게 성장했던 고가 브랜드 시장(2023년 1조6000억 달러 규모)은 중국 소비 급감의 여파로 올해 성장이 0%에 머물 수 있다고 내다봤다. 지난해 글로벌 고급 브랜드 지출액 3620억 유로 중 중국의 비중은 16% 수준으로 감소했다. 이런 판국에 중국의 2분기 성장률은 4.7%에 그쳐 2023년 1분기 이후 가장 낮은 경제 성장을 보였다.

이 때문에 '반값 할인'을 내세우는 고가 브랜드가 늘어나고 있다고 FT는 소개했다. 럭셔리앤사이트 등에 따르면 마크 제이콥스는 이달 초 톈먀오에서 핸드백·의류·신발에 대해 50% 할인 행사를 진행했다.

베르사체와 버버리도 지난해 30~40%였던 할인율을 50%까지 높였다. 발렌시아가도 올들어 4개월 중 3개월 간 세일품목 할인율을 40%까지 높였다. 1~4월 톈먀오에서 판매한 할인 제품 수는 2배 이상 증가했다. 2022년 1~4월은 가격 할인이 전혀 없었던 것과는 대조적이다.

ⓒ글/ 김규환 국제에디터

김규환 기자 (sara0873@dailian.co.kr)