정크본드 금리 9.4%…차입 여건 급격히 악화

이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

미국에서 기업 대출이 12년 만에 최악으로 위축됐다. 국채 수익률이 16년 만에 최고치로 치솟자 기업들이 회사채 발행 시점을 줄줄이 미루고 있다는 분석이다.

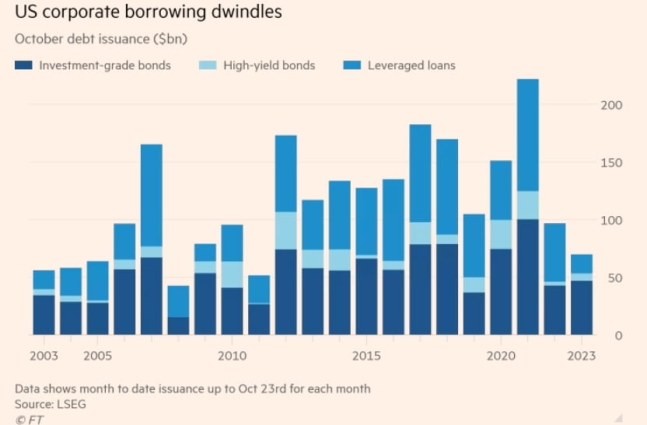

파이낸셜타임스(FT)는 25일(현지시간) 런던증권거래소(LSEG) 데이터를 인용, 미국 기업들이 이달 채권과 레버리지론을 통해 조달한 자금 규모가 700억달러(약 94조8000억원)에 조금 못 미치는 수준이라고 보도했다. 월별 수치 기준 올해 들어 가장 작은 규모다.

10월만 놓고 보면 2011년 이후 12년 만에 최저 수준이다. 발행 건수로는 올해가 50건으로, FT가 데이터를 확인한 20년 역사상 가장 적다.

최근 한 달 새 미국의 국채 금리가 빠른 속도로 상승하면서 기업들의 차입 여건이 급격하게 악화한 탓이다. 글로벌 채권 금리의 벤치마크 격인 미국의 10년 만기 국채 수익률은 지난 19일(현지시간) 2007년 7월 이후 16년 만에 연 5%를 넘어섰다.

국채 금리가 채권 시장의 ‘심리적 저항선’으로 여겨지는 5%를 넘어서자 회사채 발행 금리도 덩달아 상승했다. 채권 수익률 지표로 사용되는 ICE 뱅크오브아메리카(BofA) 지수에 따르면 미국 투자등급 채권의 평균 금리는 현재 6.3%로, 7월 말 5.6% 대비 0.7%포인트 올랐다. 투자부적격등급채권(정크본드) 금리도 같은 기간 8.4%에서 9.4%로 1%포인트 높아졌다.

씨티그룹의 글로벌 채권시장 책임자인 리처드 조그헵은 “기회주의적 태도로 회사채 시장에 진입할 시점을 재고 있던 기업들이 한발 물러서고 있다”며 “‘기준금리는 더 오랜 기간 높은 수준에서 유지될 것이고, 너무나 짧은 시간 동안에도 시장은 극적으로 움직였다. 상황을 좀 더 지켜본 후에 현 상태에 머무를지 말지를 확인하고 싶다’는 게 기업들의 생각”이라고 말했다.

웰스파고의 레버리지론 부문 책임자인 존 그레고리 역시 “채권 시장이 변동성을 나타낼 때는 위험 평가가 정말로 어려워진다”며 “모든 이들이 진짜 결과를 예상할 수 없기 때문에 ‘손 떼고 어떻게 해결되는지 보자’는 심정인 것”이라고 설명했다.

다수 기업은 이미 팬데믹(세계적 대유행) 직후 저금리 환경을 활용, 기존 발행 채권의 만기를 연장하며 회사채 신규 발행을 늦춰 온 상황이다. 이 때문에 투자 등급이 낮은 기업들의 경우 자금 조달 압박이 한층 커질 수 있을 거란 우려가 나온다.

한 채권 시장 고위 관계자는 FT에 “3~4개월 전에도 이미 대출을 미룬 기업들이 적지 않았다”며 “이제 금리 수준은 이들에게 불리하게 작용하고 있다”고 말했다.

일각에선 실적 시즌에 통상 회사채 발행 속도가 늦춰지는 경향이 있어 국채 금리만의 영향으로 볼 순 없다는 시각도 있다. 투자은행 UBS의 맷 매쉬 크레딧 전략 책임자는 “3분기 실적 시즌이 한창인 점은 하나의 충격 완화 장치”라고 했다.

차입 비용이 더 오르기 전에 회사채 발행을 서둘러야 한다는 심리가 퍼질 수 있다는 관측도 제기된다. 모건스탠리의 투자등급 채권 부문 글로벌 공동 책임자인 테디 호지슨은 “인수나 (기존 부채) 상환 등 대출을 일으켜야 할 분명한 동기가 있는 기업에 채권 금리 상승은 계획을 앞당겨야 할 촉매제가 될 수 있다”고 했다. 실제로 미국 정유사 키비타스리소시스, 노르웨이지안크루즈라인홀딩스 등 일부 투기 등급 회사들이 이달 신규 회사채 발행에 나섰다.